Conhecimentos Bancários – Bancos na era digital – Open Banking

Um tema que veio no Edital do BRB 2019, na parte específica “Os bancos na era Digital (presente e tendências)”, refere-se a Open Banking, como tratei em outro artigo.

Como esse tema pode ser cobrado em novos editais na área bancária e considerando a publicação da Resolução Conjunta nº 1, de 4 de maio de 2020, que regulamenta a implementação do Sistema Financeiro Aberto (Open Banking) no Brasil, vamos o que o normativo apresenta de novo sobre o tema.

Mas o que é Open Banking? Como ele é tratado hoje no Brasil? Quais são as tendências?

O Sistema Financeiro Aberto, conhecido como Open Banking, consiste no compartilhamento padronizado de dados e serviços por meio da abertura e integração de sistemas (art. 2º da Resolução Normativa nº 1, de 2020).

Ou seja, com o Open Banking, o consumidor poderá, caso vislumbre algum benefício, consentir com o compartilhamento de dados e serviços por meio de abertura e integração de sistemas de instituições financeiras e de pagamento.

Cabe salientar que, conforme previsto na Lei nº 13.709, de 14 de agosto de 2018 (Lei Geral de Proteção de Dados Pessoais 0 LGPD), o consumidor é o titular dos seus dados pessoais.

A implementação do Open Banking têm por objetivo aumentar a competitividade nos mercados financeiros, incentivando a inovação financeira, racionalizando os processos de instituições, possibilitando parcerias comerciais entre entre instituição financeiras e não financeiras e empoderando o consumidor financeiro.

O tema faz parte da Agenda BC# – Competitividade. Sob a ótica concorrencial, o Open Banking é o processo de equalização das condições competitivas entre os agentes do mercado financeiro.

Para o consumidor as consequências serão mais conveniência e crédito mais abundante e barato, pois visa democratizar, digitalizar, desburocratizar e desmonetizar o sistema bancário.

Além disso, o Open Banking se destaca mundialmente no contexto das inovações introduzidas no setor financeiro.

Mas como o Open Banking está sendo implantado no Brasil?

Fonte: Banco Central do Brasil – Open Banking.

Histórico

Em 24 de abril de 2019 o Banco Central divulgou o Comunicado nº 33.455, com os requisitos fundamentais para a implementação do Open Banking (Sistema Financeiro Aberto) no Brasil. Adicionalmente, informou sobre a possibilidade de realização de consulta pública acerca do tema.

Conforme disposto no Comunicado, a iniciativa teve como objetivo aumentar a eficiência no mercado de crédito e de pagamentos no Brasil, mediante a promoção de ambiente de negócio mais inclusivo e competitivo, preservando a segurança do sistema financeiro e a proteção dos consumidores.

Assim, em 28 de novembro de 2019, o BC publicou o Edital de Consulta Pública 73/2019, no qual divulgou propostas de atos normativos que dispunham sobre a implementação do Sistema Financeiro Aberto (Open Banking).

O Edital previa, ainda, que os interessados poderiam encaminhar sugestões e comentários acerca das minutas até 31 de janeiro de 2020.

Segundo o BCB, foram recebidos mais de 650 comentários, sugestões, críticas, elogios e dúvidas de 135 diferentes pessoas, entre elas, entidades representativas de classe, instituições autorizadas a funcionar, entidades públicas, escritórios de advocacias e pessoas naturais.

Ainda segundo a Autarquia, os assuntos que mais receberam comentários e sugestões referem-se:

- ao consentimento;

- ao escopo de dados e serviços;

- a convenção;

- as definições;

- a contratação de terceiros;

- a solicitação de compartilhamento;

- as instituições participantes;

- o ressarcimento de despesas entre instituições participantes;

- o prazo de implementação; e

- as interfaces dedicadas ao compartilhamento.

Assim, foram promovidas diversas alterações na proposta de normativo.

Mas, por que o Open Banking foi regulamentado por uma Resolução Conjunta do Conselho Monetário Nacional (CMN) e o Banco Central do Brasil (BCB)?

A Lei nº 4.595, de 31 de dezembro de 1964, dispõe que compete ao CMN regular a constituição, funcionamento e fiscalização das instituições financeiras e das operações de câmbio.

Já a Lei nº 12.865, de 9 de outubro de 2013, dispõe que compete ao BCB, conforme diretrizes estabelecidas pelo CMN, disciplinar a constituição, o funcionamento e a fiscalização das instituições de pagamento.

Considerando essas diferentes competências legais do CMN e do BCB, seria necessária a edição de mais de um ato normativo para regulamentar o Open Banking, o que poderia fragmentar o assunto e dificultar o completo entendimento das normas pelo mercado e pela sociedade.

Para evitar tal situação e considerando o previsto no Decreto nº 10.139, de 28 de novembro de 2019, entenderam adequada a edição de uma resolução conjunta do CMN e do BCB.

Dessa forma, tanto as instituições financeiras (reguladas pelo CMN) quanto as instituições de pagamento (reguladas pelo BCB) irão seguir a mesma norma para compartilhar dados pelo Open Banking, conferindo maior segurança ao sistema.

A Resolução Conjunta nº 1, de 2020

A Resolução Conjunta nº 1, de 4 de maio de 2020, dispõe sobre a implementação do Sistema Financeiro Aberto (Open Banking).

Segundo o BCB, o normativo, além de conter princípios e definições importantes para a regulação do Open Banking, disciplina aspectos para o seu funcionamento.

Objetivos

De acordo com a Resolução Conjunta nº 1, de 2020, constituem objetivos do Open Banking:

- incentivar a inovação;

- promover a concorrência;

- aumentar a eficiência do Sistema Financeiro Nacional (SFN) e do Sistema de Pagamentos Brasileiro (SPB); e

- promover a cidadania financeira.

Princípios

Além disso, a norma prevê que as instituições devem conduzir suas atividades com ética e responsabilidade, observando a legislação e a regulamentação em vigor, bem como os seguintes princípios:

- transparência;

- segurança e privacidade de dados e de informações sobre serviços compartilhados no âmbito da Resolução Conjunta nº 1;

- qualidade dos dados;

- tratamento não discriminatório;

- reciprocidade; e

- interoperabilidade.

Dados que serão compartilhados

Segundo a Resolução Conjunta nº 1, de 2020, o Open Banking abrange o compartilhamento de, no mínimo, dados sobre:

- canais de atendimento relacionados com dependências próprias, correspondentes no País, canais eletrônicos e demais canais disponíveis aos clientes;

- produtos e serviços relacionados com contas de depósitos à vista, de depósitos de poupança, de pagamento pré-pagas e pós-pagas, bem como operações de crédito, operações de câmbio, serviços de credenciamento em arranjos de pagamento, contas de depósitos a prazo e outros produtos com natureza de investimentos, seguros e previdência complementar aberta;

- cadastro de clientes e de seus representantes; e

- transações de clientes relacionadas com contas de depósitos à vista, de depósitos de poupança; de pagamento pré-pagas e pós-pagas, bem como operações de crédito, contas salário (Resolução nº 3.402, de 2006), operações de câmbio, serviços de credenciamento em arranjos de pagamento, contas de depósitos a prazo e outros produtos com natureza de investimento, seguros e previdência complementar aberta.

O Open Banking também abrange o compartilhamento de, no mínimo, serviços de iniciação de transação de pagamento e encaminhamento de proposta de operação de crédito.

A norma prevê, ainda, que o compartilhamento de dados e do serviço de iniciação de transação seja obrigatório entre as instituições participantes.

Já no caso de serviço de encaminhamento de proposta de crédito, somente é cabível o seu compartilhamento se houver prévio contrato de correspondente que tenha por objeto a atividade de recepção e encaminhamento de propostas de operações de crédito.

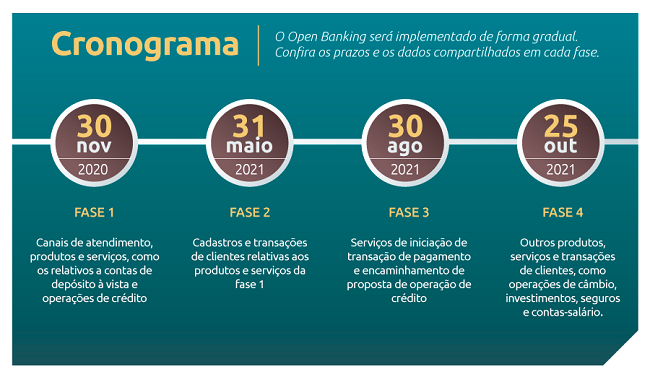

Fases para a implementação

Dado o nível de complexidade e a sensibilidade das informações que serão compartilhadas, a Resolução Conjunta nº 1, de 2020, que entra em vigor em 1º de junho de 2020, prevê uma implantação gradual do Open Banking, com quatro fases:

- Até 30/11/2020 – Compartilhamento de dados relacionados com canais de atendimento e com produtos e serviços disponíveis para a contratação relacionados com contas de depósitos à vista ou de poupança, contas de pagamento ou operações de crédito;

- Até 31/05/2021 – Compartilhamento de:

- informações de cadastro de clientes e de representantes, feitas algumas exceções, a exemplo dos dados classificados como dado pessoal sensível para legislação em vigor, com vistas a evitar tratamento discriminatório de clientes; e

- dados de transações dos clientes acerca dos produtos e serviços relacionados na fase anterior (fase 1) que forem contratados ou distribuídos pela instituição transmissora de dados, especificamente o histórico de transações realizadas nos últimos doze meses e os contratos vigentes nesse mesmo período, no caso de operações de crédito;

- Até 30/08/2021 – Compartilhamento dos serviços de iniciação de transação de pagamento e de encaminhamento de proposta de crédito; e

- Até 25/10/2021 – Expansão do escopo de dados, com vistas a abranger os dados de produtos e serviços de operações de câmbio, serviços de credenciamento em arranjos de pagamento, investimentos, seguros e previdência complementar aberta, bem como os dados de transação de clientes a respeito desses produtos e serviços e, também, sobre contas-salários.

Fonte: Banco Central do Brasil – Cronograma Open Banking.

Participantes

É obrigatória a participação das instituições enquadradas nos Segmentos 1 (S1) e 2 (S2), de que trata a Resolução nº 4.553, de 30 de janeiro de 2017.

Essa Resolução estabelece a segmentação do conjunto das instituições financeiras para fins de aplicação proporcional da regulação prudencial.

Ficam excetuadas da participação as instituições integrantes de conglomerados prudenciais que não possuam dados de transação de clientes dos serviços do escopo do Open Banking.

Assim, atualmente, as instituições que estão enquadradas nos Segmentos S1 e S2 são:

- Itaú;

- Caixa Econômica Federal;

- Banco do Brasil;

- Bradesco;

- Santander;

- Banco Safra;

- Banrisul;

- BTG Pactual;

- Citibank;

- Votorantim;

- Banco do Nordeste do Brasil – BNB; e

- BNDES.

Para as demais instituições a participação será voluntária. Contudo, precisam observar as regras quanto ao registro de sua participação em repositório de participantes e à disponibilização de interfaces dedicadas na condição de instituição transmissora de dados.

Por outro lado, no caso do compartilhamento de serviço de iniciação de transação de pagamento, os participantes obrigatórios serão as instituições detentoras de conta de depósitos à vista, de poupança ou de pagamento pré-paga e as instituições iniciadoras de transação de pagamento.

Requisitos para compartilhamento

A Resolução Conjunta nº 1, de 2020, estabelece regras para disciplinar a solicitação de compartilhamento, que compreende as etapas do consentimento, autenticação e confirmação.

A norma prevê que essas etapas devem:

- ser efetuadas com segurança, agilidade, precisão e conveniência, por meio da interface dedicada;

- ser realizadas exclusivamente por canais eletrônicos;

- ocorrer de forma sucessiva e ininterrupta; e

- ter duração compatível com os seus objetivos e nível de complexidade.

As instituições participantes devem assegurar, aos clientes, a prestação de informações claras, objetivas e adequadas acerca das etapas, bem como sobre os procedimentos associados a elas e o redirecionamento para outros ambientes ou sistemas eletrônicos, inclusive de outras instituições, quando for o caso.

A norma dispõe, ainda, que é vedado obter o consentimento do cliente:

- por meio de contrato de adesão;

- por meio de formulário com opção de aceite previamente preenchida; ou

- de forma presumida, sem manifestação ativa pelo cliente.

Responsabilidade das instituições

A Resolução Conjunta nº 1, de 2020, estabelece regras concernentes à responsabilidade das instituições no âmbito do Open Banking, acerca:

- do tratamento de demandas encaminhadas por seus clientes;

- da designação de diretor responsável pelo compartilhamento;

- da instituição de mecanismos de acompanhamento e de controle; e

- do ressarcimento entre as instituições participantes.

Além disso, as instituições participantes devem prestar ao cliente, no mínimo, as seguintes informações sobre os consentimentos, com prazos válidos, relativos aos compartilhamentos nos quais estejam envolvidos:

- a identificação das instituições participantes;

- os dados e serviços objeto de compartilhamento;

- o período de validade do consentimento;

- a data de requisição do consentimento; e

- a finalidade do consentimento, no caso de instituição receptora de dados ou iniciadora de transação de pagamento.

As instituições participantes envolvidas no compartilhamento de dados ou serviços devem assegurar, ainda, a possibilidade da revogação do respectivo consentimento, a qualquer tempo, mediante solicitação do cliente.

Essa solicitação deve ser por meio de procedimento seguro, ágil, preciso e conveniente, sendo ao menos pelo mesmo canal de atendimento no qual foi concedido, caso ainda existente.

O prazo para revogação é de até um dia útil, no caso de serviço de iniciação de transação de pagamento e imediatamente para os demais casos.

A instituição participante é responsável, também, pela confiabilidade, pela integridade, pela disponibilidade, pela segurança e pelo sigilo em relação ao compartilhamento de dados e serviços em que esteja envolvida, bem como pelo cumprimento da legislação e da regulamentação em vigor.

Além disso, as instituições devem tratar as demandas, a respeito do compartilhamento de dados e serviços, encaminhadas pelos seus clientes por meio de canais de atendimento da instituição, bem como informar essa possibilidade.

É vedado, ainda, à instituição transmissora de dados ou detentora de conta propor ao cliente a revogação de consentimento, exceto em caso de suspeita justificada de fraude.

Contratação de Parceria

Uma das demandas encaminhadas pelo mercado, visa a assegurar que uma instituição autorizada a funcionar pelo BCB faça parceria com uma entidade não autorizada, para compartilhar, entre elas, de dados do escopo do Open Banking.

Contudo, para o compartilhamento, segundo a Resolução Conjunta nº 1, de 2020, é necessário o consentimento prévio e expresso de clientes que seriam comuns às partes.

Cabe salientar que a instituição autorizada pelo BCB, contratante do serviço de parceria, se responsabiliza perante a Autarquia quanto à confiabilidade, disponibilidade, segurança e sigilo do compartilhamento, bem como pelo cumprimento da legislação em vigor.

Convenção

Outro ponto previsto na Resolução Conjunta nº 1, de 2020, é a possibilidade das instituições participantes celebrarem convenção, ou seja, acordo entre os participantes, sobre:

- os padrões tecnológicos e os procedimentos operacionais, que abrangem, no mínimo, a implementação de interfaces dedicadas, os padrões e certificados de segurança e a solicitação de compartilhamento de dados e serviços;

- à padronização do leiaute dos dados e serviços;

- os canais para encaminhamento de demanda dos clientes;

- os procedimentos e os mecanismos para o tratamento e a resolução de disputas entre as instituições participantes, inclusive as decorrentes de demandas encaminhadas pelos clientes;

- o ressarcimento entre os participantes;

- o repositório de participantes;

- os direitos e as obrigações dos participantes; e

- os demais aspectos considerados necessários para o cumprimento do disposto na Resolução Conjunta nº 1, de 2020.

O BCB participará do processo de elaboração da convenção, de forma a garantir o cumprimento dos objetivos e a observância dos princípios, que mostramos anteriormente.

Além disso, a estrutura inicial responsável pela governança do processo de implementação do Open Banking será estabelecida pelo BCB.

Assim, o BCB poderá adotar as medidas necessárias para o cumprimento do disposto na Resolução Conjunta nº 1, de 2020, bem como estabelecer o detalhamento dos dados e serviços objeto de compartilhamento.

A convenção deverá ser, também, submetida à aprovação do BCB e será celebrada em fases, seguindo o cronograma de implementação estabelecido na norma, com data final em 2 de agosto de 2021.

A Circular nº 4.015, de 4 de maio de 2020

Concomitantemente a publicação da Resolução Conjunta nº 1, de 2020, o BCB publicou a Circular nº 4.015, de 2020, que dispõe sobre o escopo de dados e serviços do Sistema Financeiro Aberto (Open Banking).

A Circular nº 4.015, de 2020, visa detalhar o escopo de dados e serviços objeto de compartilhamento no âmbito do Open Banking.

Canais de atendimento

A Circular nº 4.015, de 2020, no que diz respeito aos dados sobre canais de atendimento, objeto de compartilhamento na Fase 1 do Open Banking, dispõe que devem abranger, no mínimo:

- aqueles obrigatoriamente divulgados na forma de dados abertos, de que trata a regulamentação vigente; e

- canais eletrônicos e demais canais disponíveis aos clientes.

Dados sobre produtos e serviços

No que tange aos dados sobre produtos e serviços, objeto de compartilhamento também na Fase 1 do Open Banking, a Circular nº 4.015, de 2020, dispõe que o compartilhamento deve abranger, no mínimo, os dados:

- das contas de depósitos à vista, de poupança e de pagamento pré-pagas;

- das contas de pagamento pós-pagas;

- de cartão de crédito;

- das operações de crédito mais relevantes ofertadas a pessoas físicas e jurídicas, inclusive termos e condições contratuais, tarifas e taxas de juros, conforme o caso.

Como forma de possibilitar a pesquisa e a escolha de produtos e serviços mais adequados às necessidades dos clientes, a norma exige que as instituições compartilhem a distribuição de frequência relativa das tarifas e de taxas de juros cobradas dos clientes.

A informação deve ser segmentada, ainda, em pessoa física e jurídica, com base em parâmetros definidos na convenção celebrada entre os participantes do Open Banking.

Dados de cadastros de clientes

No que diz respeito ao compartilhamento de dados de cadastros de clientes e de seus representantes legais, objeto da Fase 2 do Open Banking, deve abranger, no mínimo:

- a identificação, com as informações mínimas exigidas pela regulamentação em vigor;

- a qualificação; e

- outras informações cadastrais, como data de início de relacionamento, identificação de agência e conta. tipos de produtos e serviços com contratos vigentes e poderes dos representantes.

A Circular nº 4.015, de 2020, nesse ponto, está em sintonia com a Resolução nº 4.753, de 26 de setembro de 2019, e a Circular nº 3.978, de 23 de janeiro de 2020.

A Resolução atualizou e consolidou a regulamentação aplicável à abertura, à manutenção e ao encerramento de contas de depósitos.

Já a Circular nº 3.978, de 2020, dispõe sobre a política, os procedimentos e os controles internos a serem adotados visando à prevenção da utilização do sistema financeiro para a prática dos crimes de “lavagem” ou ocultação de bens, direitos e valores, e de financiamento do terrorismo.

Informações de transações de clientes

Para esse ponto, objeto de compartilhamento na Fase 2 do Open Banking, o BCB, na elaboração da Circular nº 4.015, de 2020, o BCB tomou como referência as informações que as instituições divulgam aos seus clientes em estratos de contas, faturas e demonstrativos de cartão de crédito.

A Autarquia levou em consideração, também, as exigências de divulgação de informações aos clientes previstas na regulamentação vigente, em particular:

- no art. 15 da Resolução nº 4.292, de 20 de dezembro de 2013, que trata da portabilidade de operações de crédito;

- no art. 13 e na Tabela I anexa à Resolução nº 3.919, de 25 de novembro de 2010, que altera e consolida as normas sobre cobrança de tarifas pela prestação de serviços por instituições autorizadas.

Assim, os dados sobre as transações de clientes objeto de compartilhamento abrangem, no mínimo:

- contas de depósitos à vista, de poupança e de pagamentos pré-pagas;

- contas de pagamento pós-pagas; e

- operações de crédito;

Serviço de iniciação de transação

Por fim, a Circular nº 4.015, de 2020, trata do compartilhamento de serviços de iniciação de transação de pagamento, objeto da Fase 3 do Open Banking, dispondo sobre a compatibilização com as regras dos respectivos arranjos de pagamento.

Assim, o compartilhamento deve abranger, no mínimo:

- débito em conta;

- transferência entre contas na própria instituição;

- transferência eletrônica disponível (TED);

- transação de pagamento instantânea (PIX);

- documento de crédito (DOC); e

- pagamento de boletos.

Dados sobre produtos e serviços e de transações (Fase 4)

O compartilhamento de dados sobre produtos e serviços e de transações, objeto da Fase 4 do Open Banking, que inclui investimentos, seguros e previdência complementar não foi tratado na Circular nº 4.015, de 2020.

Segundo o BCB, será avaliado oportunamente qual deve ser o tratamento necessário.

Mas manterá tratativas com os participantes, bem como com a Comissão de Valores Mobiliários (CVM), a Superintendência de Seguros Privados (Susep) e o Conselho Nacional de Seguros Privados (CNSP).

Espero ter abordado os principais aspectos relacionados ao Open Banking.

Sabemos que ainda estamos na fase inicial desse processo importante para o Sistema Financeiro Nacional.

Caso tenha ficado com alguma dúvida, deixe seu comentário.

Prof. Reynaldo Assunção